Анализ и улучшение ликвидности и платёжеспособности — диплом по шагам: как сделать отличную работу, а также 4 хороших примера для самостоятельного написания

Здравствуйте, мой уважаемый читатель. В этой статье я вам расскажу, как сделать отличную дипломную или курсовую работу на тему «Анализ ликвидности и платёжеспособности предприятия».

Также я подобрал 4 примера выпускных квалификационных работ, на основе которых можно сделать хороший черновик собственной работы (уровня бакалавра или специалиста).

После прочтения, вы будете представлять, что входит в работу на тему «Анализ ликвидности и платёжеспособности организации» (дипломную или курсовую работу), как её написать по шагам, где можно получить консультацию — бесплатно или платно, где заказать исследование на подобную тему целиком или по частям.

Моя цель — написать очень хорошую статью, чтобы найти дополнительных клиентов для консультирования дипломников по финансово-экономическим темам (например, если руководитель не помогает) или на написание исследования.

- 1 Для каких разновидностей тем подходит эта статья

- 2 Какие темы сложнее темы «Анализ ликвидности и платёжеспособности организации»

- 3 Содержание работы

- 4 Введение дипломной работы

- 5 Глава 1 — теоретические основы анализа и развития ликвидности и платёжеспособности

- 6 Глава 2 — Анализ и оценка ликвидности и платёжеспособности организации

- 7 Глава 3 — Пути улучшения ликвидности и платёжеспособности организации

- 8 Заключение ВКР

- 9 Список использованных источников

- 10 Приложения

- 11 Проверка на оригинальность и повышение уникальности для Антиплагиат Вуз

- 12 Диплом по ликвидности и платёжеспособности — 4 примера

- 13 Помощь с подготовкой работы

Для каких разновидностей тем подходит эта статья

Данная статья также подходит для следующих видов работ (все эти темы — одинаковые по содержанию):

- ликвидность и платёжеспособность предприятия (диплом и курсовик);

- пути повышения ликвидности и платёжеспособности коммерческой организации (дипломная и курсовая);

- анализ ликвидности и платёжеспособности хозяйствующего субъекта (выпускная квалификационная работа и также курсовая работа);

- разработка мероприятий по повышению ликвидности и платёжеспособности компании (ВКР и курсовой проект) и других похожих тем выпускных квалификационных работ.

Логика всех этих тем одна и та же: сначала идёт анализ показателей ликвидности и платёжеспособности предприятия, затем их оценка, а далее — нужно разработать меры по улучшению показателей ликвидности и платёжеспособности компании.

Поэтому в большинстве случаев у работ по данным темам совпадает и содержание, и логика изложения.

Какие темы сложнее темы «Анализ ликвидности и платёжеспособности организации»

Есть темы, которые кажутся похожими по названию на тему «Анализ ликвидности и платёжеспособности организации» или даже кажутся более простыми, но в реальности при этом они — значительно сложней. Материал из этой статьи можно частично использовать в таких темах:

- управление ликвидностью и платёжеспособностью организации (диплом или курсовая);

- методика анализа ликвидности и платёжеспособности предприятия (диплом, обычно курсовые работы на такую тему не пишут);

- методы анализа ликвидности и платёжеспособности хозяйствующего субъекта (дипломная, аналогично — курсовики вообще обычно не стоит на такую тему писать)

- учет ликвидности и платёжеспособности предприятия (диплом или курсовая, акцент — на учёте показателей финансового положения в целом);

- учет и анализ ликвидности и платёжеспособности предприятия (диплом или курсовая, аналогично: акцент — на финансовом положении);

- мониторинг ликвидности и платёжеспособности предприятия (дипломная или курсовая работа);

- анализ и улучшение ликвидности компании (диплом или курсовик);

- анализ и развитие платёжеспособности фирмы (тоже диплом или курсовой проект).

Первые темы сложней, потому что в их формулировках есть понятия, которые лучше избегать в названиях тем.

Например, слово «управление» усложняет исследование, требуя рассматривать и саму финансовую устойчивость, и управление ею, а слова «методика» и «методы» означает необходимость рассматривать и устойчивость финансового положения, и методы её оценки и развития. Темы про учёт, анализ и мониторинг — требуют рассмотрения и этих понятий, и самой финансовой устойчивости.

Последние две темы сложны вот почему: с одной стороны, в них рассматривается либо только ликвидность, либо только платёжеспособность коммерческой организации. С другой стороны, это означает более детальную проработку этих понятий, чем в теме про ликвидность и платёжеспособность вместе.

А чтобы более детально их проработать — потребуются дополнительные данные, например, по движению денежных средств. Для этого, в свою очередь, нужны дополнительные исходные данные (например, данные отчёта о движении денежных средств, которого может вообще не быть).

В данной статье я рассматриваю анализ, оценку и развитие ликвидности и платёжеспособности коммерческих организаций, то есть предприятий. Аналогичная логика исследования и у других экономических субъектов — банков, бюджетных учреждений, федеральных казённых учреждений, страховых компаний и иных организациях и т.п.

Содержание работ по таким объектам исследования будет аналогичным, но из-за разных (в том числе, по объёму) форм отчётности – таблицы будут разные, хотя методы анализа будут аналогичные.

Содержание работы

Итак. С чего начать написание работы по анализу и развитию ликвидности и платёжеспособности коммерческой организации.

Первый элемент — это содержание (как составить содержание ВКР).

Лист содержания дипломной работы содержит следующие пункты:

Введение

1. Теоретические основы анализа и повышения ликвидности и платёжеспособности организации

1.1. Понятие и сущность ликвидности и платёжеспособности организации

1.2. Подходы и методы анализа и оценки ликвидности и платёжеспособности организации

1.3. Основные подходы к развитию ликвидности и платёжеспособности организации

2. Анализ и оценка ликвидности и платёжеспособности организации

2.1. Общая характеристика и основные экономические показатели организации

2.2. Оценка показателей финансового положения и результатов работы организации

2.3. Оценка показателей ликвидности и платёжеспособности организации

3. Разработка направлений повышения ликвидности и платёжеспособности организации

3.1. Предпосылки разработки направлений улучшения ликвидности и платёжеспособности

3.2. Проект мероприятий по повышению ликвидности и платёжеспособности

3.3. Оценка экономических показателей внедрения предложенных мер

Заключение

Список использованных источников

Приложения

Содержание работы включает 3 главы по 3 параграфа, средним объёмом 7 страниц.

Введение дипломной работы

После содержания идёт введение объёмом обычно 3,5 страницы. Что входит во введение курсовой работы или ВКР — определяется требованиями методических указаний. Если их нет — воспользуйтесь статьёй «как писать введение дипломной работы«.

Но практически всегда методические рекомендации к ВКР есть (так как без них не пройти аккредитацию), и я крайне рекомендую изучить её и посмотреть самые важные элементы дипломной методички.

Все необходимые элементы введения — вы можете подготовить, опираясь на примеры работ в конце данной статьи.

Далее переходим к главе 1.

Глава 1 — теоретические основы анализа и развития ликвидности и платёжеспособности

Первая глава — теоретические основы оценки и укрепления ликвидности и платёжеспособности (дополнительно: как писать первую главу финансовой ВКР). Лучший источник теории — академия гугл (как пользоваться академией гугл).

В этой главе последовательно смотрим 3 пункта.

П. 1.1 — что такое ликвидность и платёжеспособность. Самыми простыми словами, ликвидность — это ответ на вопрос, как быстро все активы предприятия можно перевести в денежную форму. А платёжеспособность — ответ на вопрос, хватает ли поступающих денежных средств, для того чтобы без проблем оплачивать возникающие обязательства.

Разумно сделать акцент на том, что ликвидность и платёжеспособность — это важнейшие характеристики финансового состояния, и поэтому нужно их рассматривать вместе с другими показателями финансового положения.

Здесь же можно описать нормативно-правовое обеспечение ликвидности и платёжеспособности, а также можно сказать про возможную финансовую несостоятельность, то есть полную неплатёжеспособность (банкротство).

П. 1.2 — какие методы и показатели характеризуют ликвидность и платёжеспособность. Если в п. 1.1 вы укажете, что ликвидность и платёжеспособность обязательно рассматриваются с остальными показателями финансового состояния, то в 1.2 будут рассматриваться основные разделы анализа финансового положения организации с акцентом на показателях ликвидности и платёжеспособности.

В самом простом случае это такие разделы:

1) общий анализ активов и пассивов (горизонтальный и вертикальный);

2) коэффициентный анализ — анализ абсолютных и относительных показателей финансовой устойчивости, деловой активности, рентабельности;

3) анализ и оценка показателей ликвидности и платёжеспособности.

Здесь же говорим о том, что основа для оценки ликвидности и платёжеспособности — бухгалтерская отчётность. Изначально вся оценка ликвидности и платёжеспособности может быть произведена на основе баланса. Но если вы рассматриваете ликвидность и платёжеспособность как часть оценки финансового положения и результатов работы хозяйствующего субъекта, нужно будет использовать и данные отчёта о финансовых результатах компании.

П. 1.3 — какими способами в настоящее время принято улучшать ликвидность и платёжеспособность организации. Здесь можно посмотреть источники в гугл академии. В том числе, можно посмотреть и иностранные источники, если они требуются по методичке.

Можно упомянуть об использовании Федерального закона 127-ФЗ по банкротству и рекомендаций для арбитражных управляющих, поскольку ухудшение ликвидности и платёжеспособности ведёт к развитию неплатёжеспособности и росту риска банкротства. Но это необязательно — можно просто для себя этот момент запомнить и всё.

Из основных направлений повышения ликвидности и платёжеспособности можно отметить уменьшение расходов, повышение доходов, сокращение основных средств, оптимизацию дебиторской задолженности и запасов, оптимизацию краткосрочных обязательств — в первую очередь, кредиторской задолженности.

Следует обязательно делать выводы по каждому параграфу (1-2 абзаца, до 8 строк).

В конце каждой главы — нужно делать выводы по главе, для чего открываем выводы по абзацам — и на их основе делаем выводы по главе (как делать выводы по параграфам и главам ВКР).

Далее переходим к главе 2.

Глава 2 — Анализ и оценка ликвидности и платёжеспособности организации

Глава 2 называется как-то типа «Анализ и оценка ликвидности и платёжеспособности ООО «Компания» (дополнительно: как писать вторую часть ВКР по финансам).

Для всех таблиц по исследованию ликвидности и платёжеспособности коммерческой организации, а также всех остальных показателей финансового состояния, вы можете использовать мой бесплатный онлайн-сервис, который сам всё посчитает (http://anfin.ru/analiz-finansovogo-sostoyaniya-predpriyatiya/).

П. 2.1 — общая характеристика организации и основные экономические показатели её работы.

Здесь пишем, в какой форме создана организация, когда создана, какие виды деятельности по ОКВЭД, кто руководит, сколько человек работает, даём характеристику изменений организации за время её существования, отдельно описываем, что изменилось в последние годы.

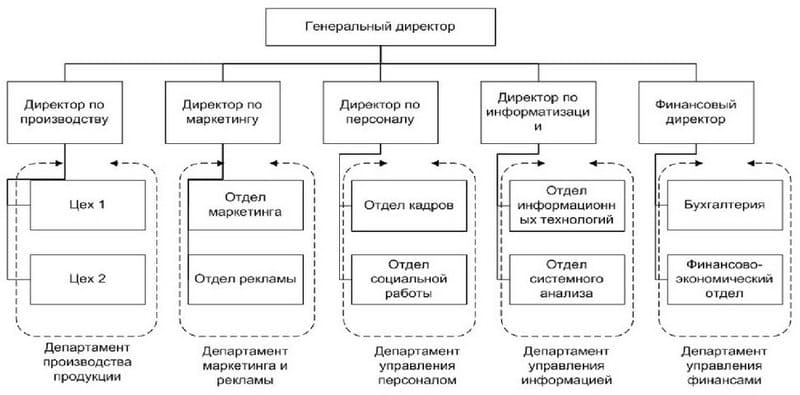

Здесь же приводим схему с организационной структурой управления (обязательно смотрим требования к оформлению рисунков).

Выглядит она примерно так:

Данный текст описания вместе со схемой организационного управления и её характеристикой занимает примерно 4 страницы.

Пользуемся разными агрегаторами данных — типа руспрофиль и зачестныйбизнес. Вам достаточно знать только ИНН или ОГРН компании, чтобы получить по ней данную информацию. Здесь же часто ещё можно найти отчётность для диплома и другие исходные данные (где брать исходные данные для финансового диплома).

Ещё можно использовать такие порталы, чтобы просто получить отчётность для расчётов. Эта отчётность далее размещается в первых двух приложениях.

Далее приводим основные показатели работы. Все показатели в аналитической части нужно рассматривать минимум за 3 года. Лучше всего — последние годы. А если данных нет, и есть за прошлые годы — тогда, возможно, будет смысл поменять даты.

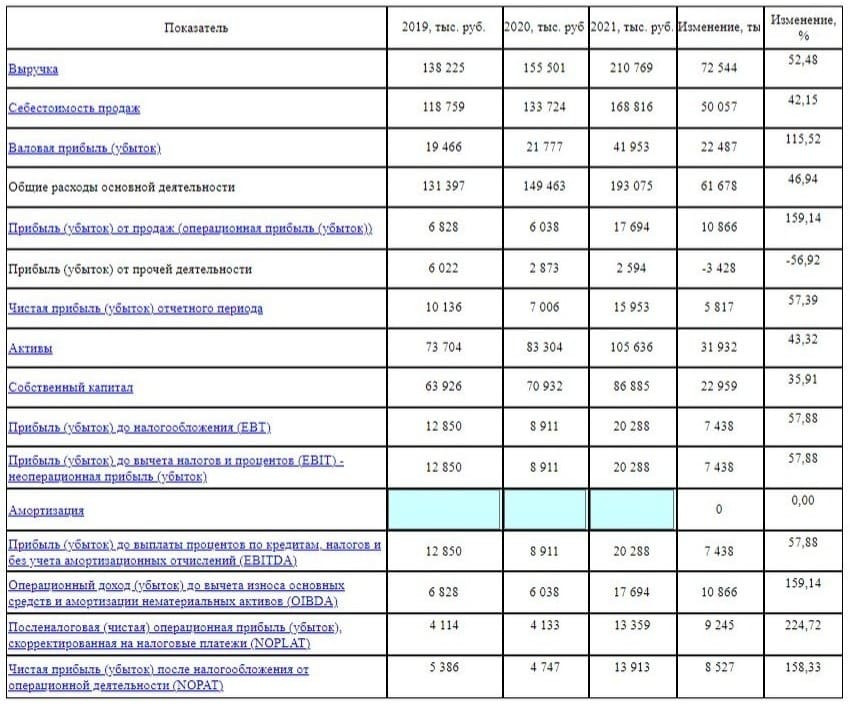

Итак. Основные показатели. Сначала можно выделить абсолютные показатели. Выручка, общие активы, собственный капитал, число работающих, фонд оплаты труда, производительность труда. Эти показатели нужны, чтобы сделать общие выводы о том, что происходит.

Иногда по ним можно сразу сделать и предварительные выводы о ликвидности и платёжеспособности (например, если резко растут основные средства, запасы и дебиторская задолженность — понятно, что ликвидность и платёжеспособность будут ухудшаться).

Пример основных абсолютных экономических показателей предприятия из сервиса anfin.ru — на рисунке ниже. Очень важно: используйте не все показатели, а те, которые можете понять и объяснить!

Смысл рассмотрения абсолютных показателей — получить наиболее общее представление о том, что происходит с компанией: как меняются масштабы работы, что происходит с прибылью и т.п.

Далее выделяем несколько основных показателей и делаем один общий или несколько отдельных графиков. Обычно лучше сделать общий. Отдельные — только если есть что-то принципиальное.

Пишем выводы под таблицу и под рисунок (рисунки).

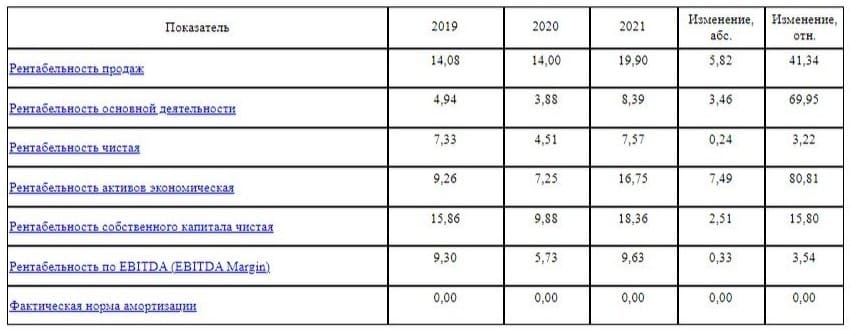

Далее считаем основные относительные экономические показатели предприятия: валовая отдача активов, рентабельность активов, собственного капитала, производительность труда и т.п.

Это нужно, чтобы составить представление о том, какие вообще есть изменения в эффективности по разным направлениям, что вообще происходит с эффективностью: растёт или падает.

Аналогично делаем график, пишем выводы. После этого пишем выводы по параграфу и переходим к следующему параграфу.

П. 2.2 — анализ и оценка финансового состояния и показателей работы организации

Здесь последовательно выполняем расчёты по направлениям, указанным в параграфе 1.2.

То есть сначала выполняем горизонтальный и вертикальный анализ баланса, затем оцениваем финансовую устойчивость, а также показатели, характеризующие продуктивность и эффективность работы. И везде пишем, как это сказывается на ликвидности и платёжеспособности организации!

Если вы сразу не можете понять, какие факторы и как влияют на показатели ликвидности и платёжеспособности — тогда сделайте себе пометку в отдельном документе — и вернитесь к этому вопросу, когда сделаете п. 2.3 — там вы уже будете знать, что происходит с ликвидностью и платёжеспособностью вашей компании, и какие факторы ликвидности и платёжеспособности определили эти изменения.

Вертикальный анализ структуры активов позволит понять, как активы распределяются по весу, а также то, как это распределение менялось за ряд лет.

Горизонтальный анализ динамики элементов активов позволяет понять, насколько вообще изменились активы, и из-за каких статей это происходит.

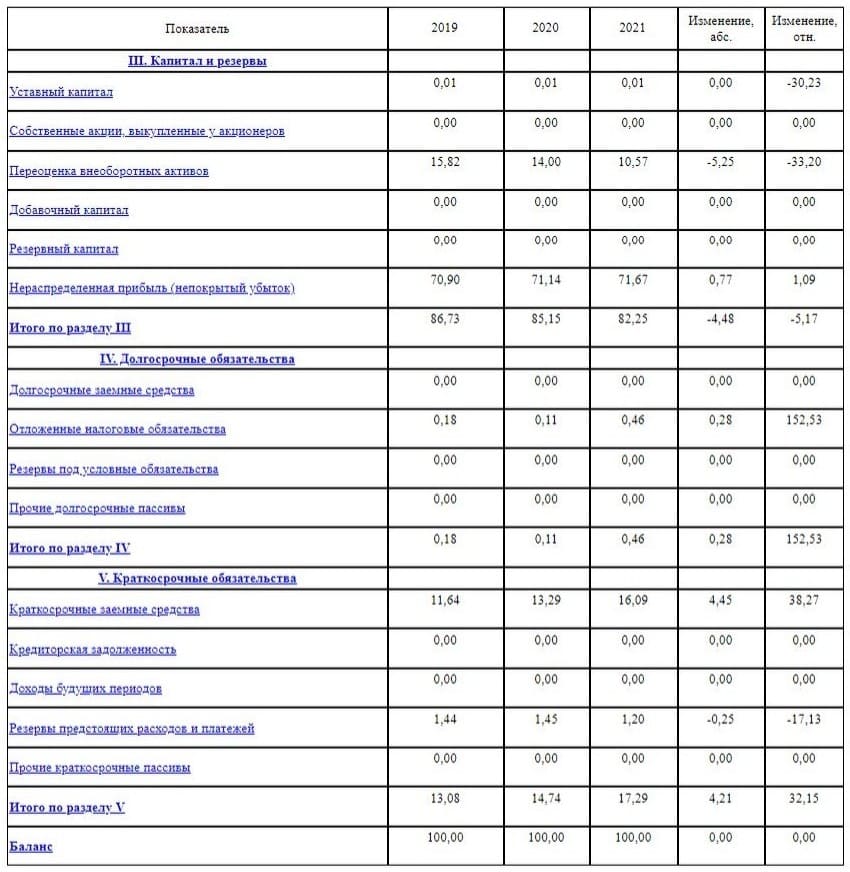

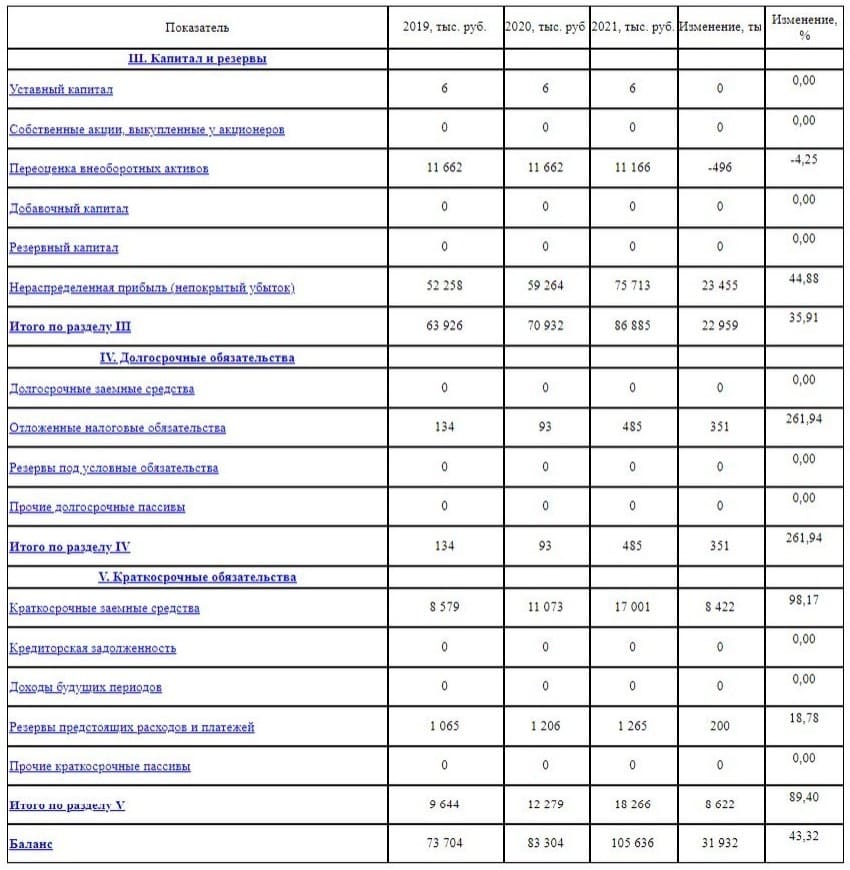

Вертикальный анализ структуры пассивов позволит понять, как пассивы распределяются по весу, а также то, как это распределение менялось за ряд лет.

Горизонтальный анализ динамики элементов пассивов позволяет понять, насколько вообще изменились пассивы, и из-за каких статей это происходит.

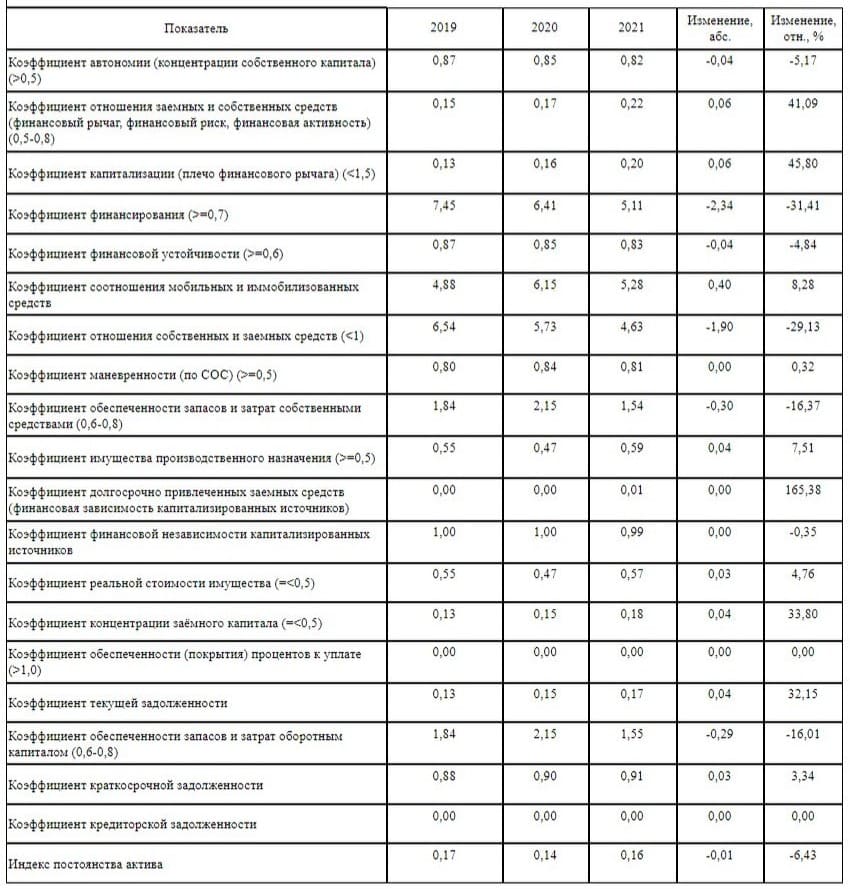

Рассматриваем далее абсолютные и относительные показатели финансовой устойчивости.

Абсолютные показатели типа финансовой устойчивости коммерческой организации характеризуют возможность компании финансировать свою операционную деятельность (например, производство).

Анализ коэффициентов финансовой устойчивости предприятия позволяет описать соотношения разных видов пассивов друг с другом и с разными активами

После того, как оценили представленные выше показатели финансового положения — делаем по ним небольшой вывод (на 4 строчки с акцентом на взаимосвязи с ликвидностью и платёжеспособностью).

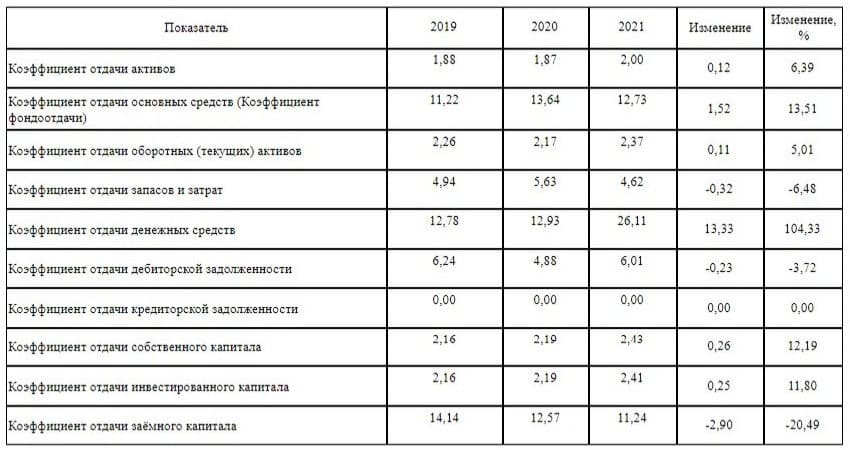

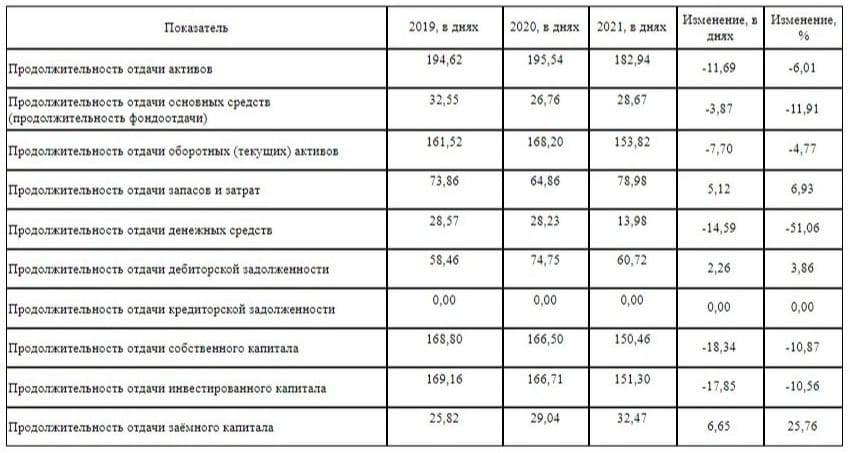

А далее характеризуем финансовые результаты деятельности — считаем показатели деловой активности (оборачиваемости): динамику финансовых результатов в целом, отдача, сроки отдачи. И тоже делаем везде акцент на влияние этих показателей на ликвидность и платёжеспособность компании.

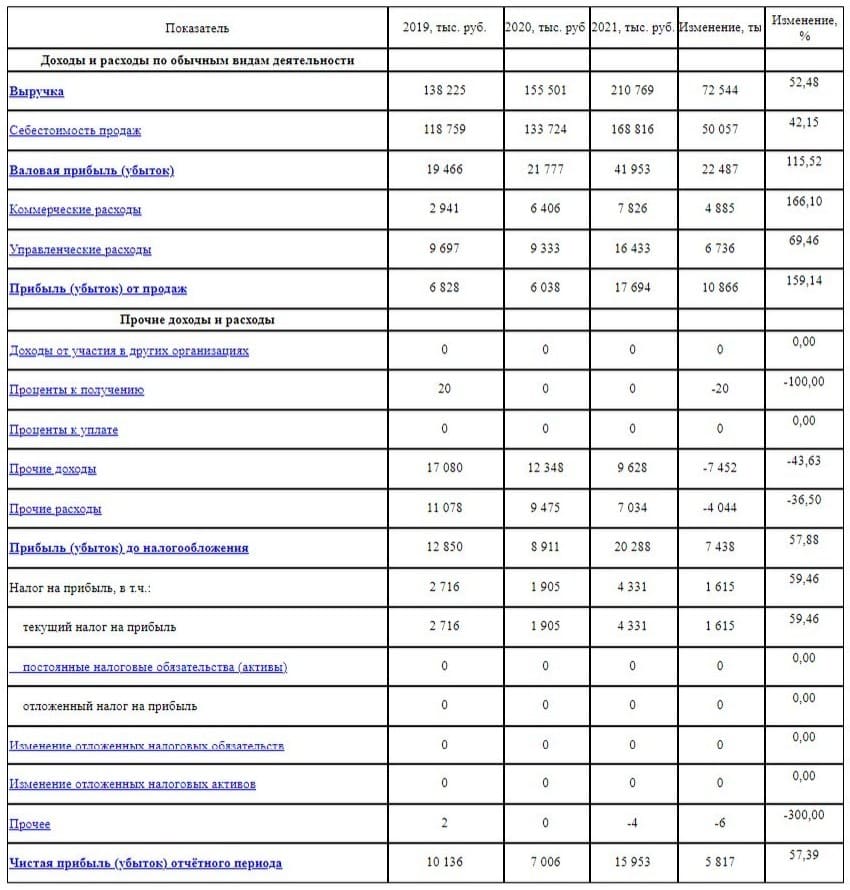

Анализ динамики финансовых результатов организации позволяет оценить изменения в доходах, расходах и разных видах прибыли.

Коэффициентный анализ оборачиваемости (отдачи) активов и пассивов компании показывает, сколько рублей выручки приходится на 1 рубль активов (или пассивов).

Оценка продолжительности отдачи (периодов оборачиваемости) активов и пассивов компании позволяет понять, за сколько дней предприятие получит столько выручки, что её хватит для компенсации использованных активов и пассивов.

Пишем выводы — сначала по финансовым результатам — строчки на 4, затем — по параграфу в целом и переходим к последнему параграфу данной главы.

П. 2.3 — анализ и оценка показателей ликвидности и платёжеспособности организации

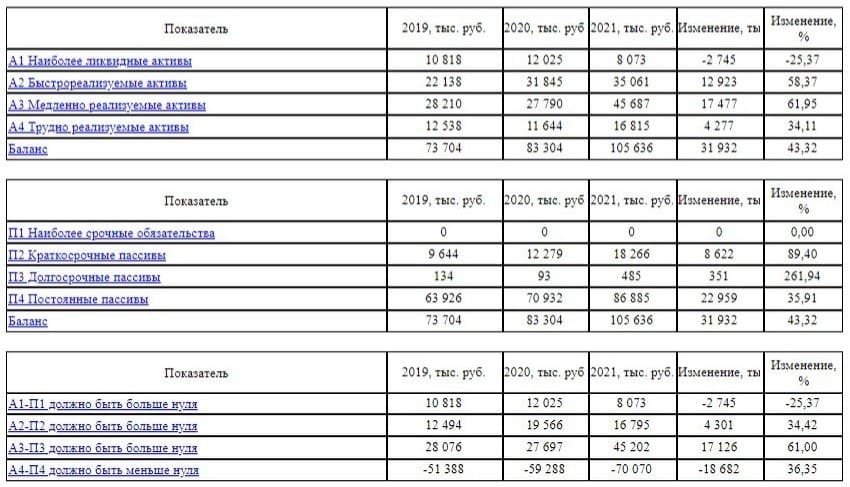

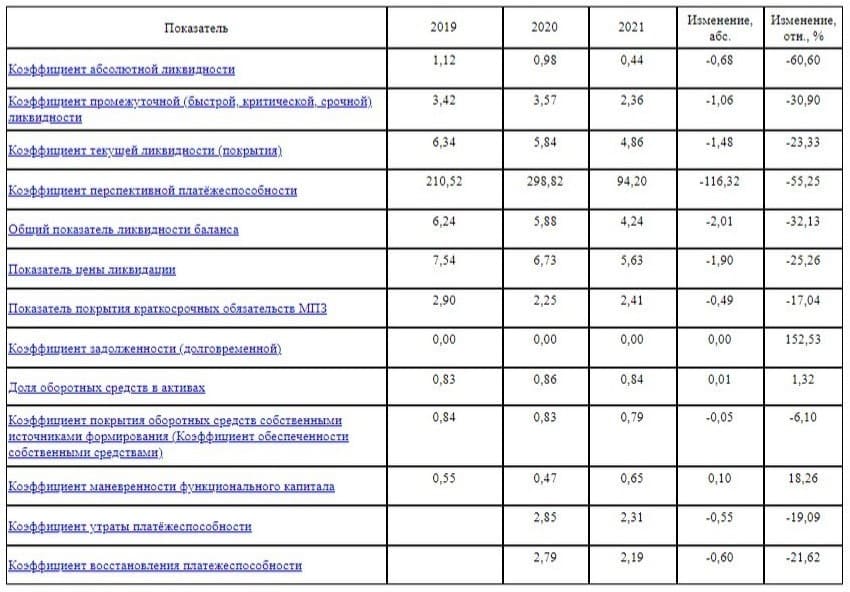

В данном параграфе сначала оцениваем платёжеспособность (например, с помощью платёжных неравенств), а затем ликвидность — с помощью коэффициентов ликвидности и платёжеспособности.

Оценка неравенств платёжеспособности отвечает на вопрос, способно ли предприятие в случае резко возникшей необходимости расплатиться по своим обязательствам, реализовав свои активы.

Коэффициентный анализ ликвидности и платёжеспособности предприятия отвечает на вопрос, в каких соотношениях разные виды активов покрывают разные виды пассивов (наиболее важно то, как разные виды оборотных активов покрывают краткосрочные обязательства).

Если брали показатели ещё откуда-то — считаем и их (проверяем, не пропустили ли что-то из 1.2). Также можно проанализировать, например, риск банкротства по Альтману (оценка риска банкротства организации онлайн) — в случае если показатели плохие, и можно предполагать в будущем развитие неплатёжеспособности и дальнейшей несостоятельности.

Если использованы какие-то расчёты, которые изначально не предполагались (например, какие-нибудь новые модели оценки ликвидности и платёжеспособности), то информацию о них нужно будет так же найти в академии гугл и дописать в 1.2.

Что можно тут ещё посчитать? Например, разные циклы: финансовый, производственный, чистый — и увязать их с ликвидностью и платёжеспособностью. Оценка производственного (затратного) финансового и чистого цикла показывает, как соотносятся сроки операционной (производственной) деятельности и сроки привлечения и использования финансовых источников.

В конечном счёте исходите из того, что вы найдёте в источниках литературы, а также от объёма параграфа.

Делаем выводы по параграфу, по главе и переходим к главе 3.

Глава 3 — Пути улучшения ликвидности и платёжеспособности организации

Глава 3 содержит разработку мер по развитию ликвидности и платёжеспособности ООО «Компания» — обычно в рамках 3-х направлений.

Первый параграф (3.1) содержит перечень проблем, которые были выявлены в ходе анализа (примеры проблем ликвидности и платёжеспособности). Далее для этих проблем описываем их причины (например, проблема — растёт доля дебиторской задолженности, а причина — ухудшение платёжной дисциплины дебиторов под влиянием отраслевого кризиса).

Далее выбираем из перечисленных проблем 3 самые важные — например, проблемы с расходами, с дебиторской задолженностью, с запасами.

И формулируем направления, в которых нужно развивать финансовое положение предприятия, чтобы имущество было более ликвидным, а сама организация — более платёжеспособной.

Как их формулировать? Они формулируются «наоборот», то есть они противоположны проблемам.

Например:

- происходит рост расходов, значит, направление — снижение расходов;

- происходит рост доли дебиторской задолженности — значит, направление — сокращение доли дебиторской задолженности (например, можно реализовать факторинг);

- растут запасы — значит, направление — сокращение запасов.

Отмечу здесь вот что: в некоторых случаях нужно не сокращать, например, основные средства или запасы, а их оптимизировать. То есть может возникнуть ситуация, что вам не нужно сокращать расходы, поскольку значительно более важная проблема в том, что доходов нет. Тогда вы будете пытаться увеличивать доходы. В этом случае сокращать дебиторскую задолженность и запасы может и не получиться, поскольку они будут неоптимально расти при попытках увеличения продаж. Но можно их обосновать так, чтобы они не были избыточными.

Итак. Итогом данного параграфа становится набор направлений. Пишем вывод по параграфу и переходим к параграфу 3.2.

3.2 — разработка мер по повышению устойчивости финансового положения компании.

Меры — это конкретные наборы действий, конкретизирующие ранее указанные направления. И именно с ними возникает больше всего проблем.

Как подбирать меры?

- посмотреть варианты мероприятий вот тут: примеры мер для третьей главы ВКР

- можно взять и пролистать разные работы прошлых лет.

- можно посмотреть, что реализуют в данной организации, у конкурентов в РФ и за рубежом.

- вы можете спросить у меня — в комментариях или в ВК.

Дело в том, что меры нужно предлагать такие, чтобы они учитывали текущую актуальную ситуацию (причины актуальности темы). А работы прошлых лет могут не учитывать эпидемии, разные новые санкции, технологические изменения и т.п.

Самый простой способ найти меры — это зайти в поисковик и написать запрос типа «как сократить величину запасов компании». И далее выписать себе разные варианты в отдельный документ.

Затем погулять немного и подумать, что конкретно выбрать. На это может уйти несколько дней.

Разумно выбирать самые простые, даже примитивные меры. Например, по дебиторской задолженности можно просто чаще напоминать потребителям и клиентам о необходимости оплатить продукцию. По запасам — продать ненужную часть запасов, а расходы — сокращать путём использования новых технологий и работы с новыми поставщиками.

Количество возможных вариантов мероприятий вообще ничем не ограничено, в отличие от вашего времени, поэтому нет смысла выбирать что-то сложное. Также крайне рекомендую выбирать мероприятия, которые реализуются и окупаются за очень короткий период времени — например, за 3-6 месяцев. Если они будут реализовываться и окупаться дольше (более года, особенно если более 2-3 лет) — придётся делать что-то типа инвестиционного плана (технико-экономического обоснования), что с одной стороны сильно усложнит работу, а с другой стороны — совершенно не требуется для данной темы.

Итак. Когда вы выбрали 3 мероприятия, делаем следующее.

Пишем: рассмотрим первое мероприятие.

Далее пишем, кто будет его реализовывать, по каким этапам, какие ресурсы требуются (человеческие, денежные, материальные и т.п.), откуда будет взято финансирование на мероприятие (лучше, чтобы оно было собственное, а не внешнее, поскольку расчёты при использовании внешнего финансирования сильно усложнятся).

Расходы по мероприятию сводим в таблицу, разделяя их на инвестиционные (имею в виду то, что они происходят до начала мероприятия) и на текущие (те, которые происходит в процессе его реализации).

А также готовим таблицу с возможными доходами или экономией в которой пишем потенциальный доход (экономию) за первый год реализации мероприятия.

Объём данного описания — примерно 1-1,5 страницы. Подробная статья о том, что входит в описание каждого мероприятия.

И после этого пишем — переходим ко второму мероприятию.

Для второго мероприятия делаем то же самое.

Пишем, что переходим к описанию третьего мероприятия — и аналогично всё описываем.

Итак. Все мероприятия описаны. Пишем вывод по параграфу и переходим к последнему параграфу.

П. 3.3 — оценка экономических показателей внедрения предложенных мероприятий

В данном параграфе сначала делаем сводную таблицу расчёта эффекта и эффективности предложенных мер.

В этой таблице будут такие строки:

- Совокупные первоначальные расходы (складываем из таблиц из мероприятий)

- Совокупные текущие расходы за год (аналогично)

- Совокупный доход (экономия) (тоже аналогично).

Теперь считаем показатели:

- эффект = совокупный доход (экономия) — совокупные текущие расходы

- эффективность = эффект / совокупные первоначальные расходы * 100%

- период окупаемости мероприятий (в месяцах) = первоначальные расходы / эффект.

Посчитать можно вот тут: оценка показателей мероприятий онлайн

В принципе, уже даже эти расчёты покажут, что предложенные вами мероприятия являются эффективными. Но поскольку тема про ликвидность и платёжеспособность, далее нужно показать, как меняются эти показатели.

Самый правильный способ — это создание плановой отчётности и расчёт показателей по ней, но это трудоёмкий способ. Можно пойти более простым.

Ваши предложенные меры должны были решить какие-то проблемы ликвидности и платёжеспособности. Поэтому можно просто посчитать, как поменяются их показатели при внедрении мер.

Например, вы решали проблему с тем, что доля дебиторской задолженности высокая, поскольку дебиторы стали хуже оплачивать выставленные им счета, поэтому вы поставили задачу менеджеру по работе с клиентами производить еженедельные напоминания об оплате. Это привело к более быстрому поступлению денежных средств от покупателей и заказчиков, снизило величину дебиторки.

Значит, теперь нужно просто посчитать новую долю дебиторской задолженности и сравнить с тем, что было в последнем году анализируемого периода.

Также я рекомендую показать изменения в основных экономических показателях — как абсолютных, так и относительных (это те же показатели, что были посчитаны в п. 2.1). Например, из этих показателей следовало, что расходы были большие, чистая прибыль низкая и эффективность поэтому тоже низкая. Вы в рамках мероприятий — расходы сократили — считаем новую эффективность, видим, что происходит рост показателей.

Для изменённых показателей рисуем графики (можно по одному для каждого направления).

Затем пишем выводы по параграфу и выводы по главе.

Всё, на этом работа завершена. Переходим к заключению.

Заключение ВКР

В заключении пишем, что в работе была поставлена цель предложить меры по улучшению ликвидности и платёжеспособности организации, и она была достигнута.

В первой главе были рассмотрены теоретические аспекты исследования и повышения ликвидности и платёжеспособности организации. По итогам этой главы получен ряд выводов. И далее смотрим на выводы по первой главе и отражаем их в заключении.

Примерно 0,7 страницы заключения приходится на этот текст.

Далее пишем, что во второй главе был выполнен анализ и получена оценка финансового состояния ООО «Компания» с позиции ликвидности и платёжеспособности фирмы. Получен ряд выводов. И теперь отражаем выводы по второй главе — примерно 1,5 страницы.

Теперь пишем, что в третьей главе были предложены меры по улучшению ликвидности и платёжеспособности ООО «Компания». Отражаем выводы по третьей главе — тоже примерно 1,5 страницы.

В конце пишем — таким образом, цель работы достигнуты, предложенные меры можно рекомендовать к реализации.

Всё, основной материал дипломной работы закончился. Переходим к списку источников и литературы

Список использованных источников

Составляем и правильно оформляем список литературы (для бакалавров там обычно порядка 50 источников).

Для того чтобы литературу собрать, можно воспользоваться программой PLASK.

А дальше оформляем её. Вообще, тут, конечно, тоже нужно пользоваться требованиями методички и гостов, но есть способ оформления, который работает практически всегда, он описан вот тут: как правильно оформить список литературы в ВКР.

Приложения

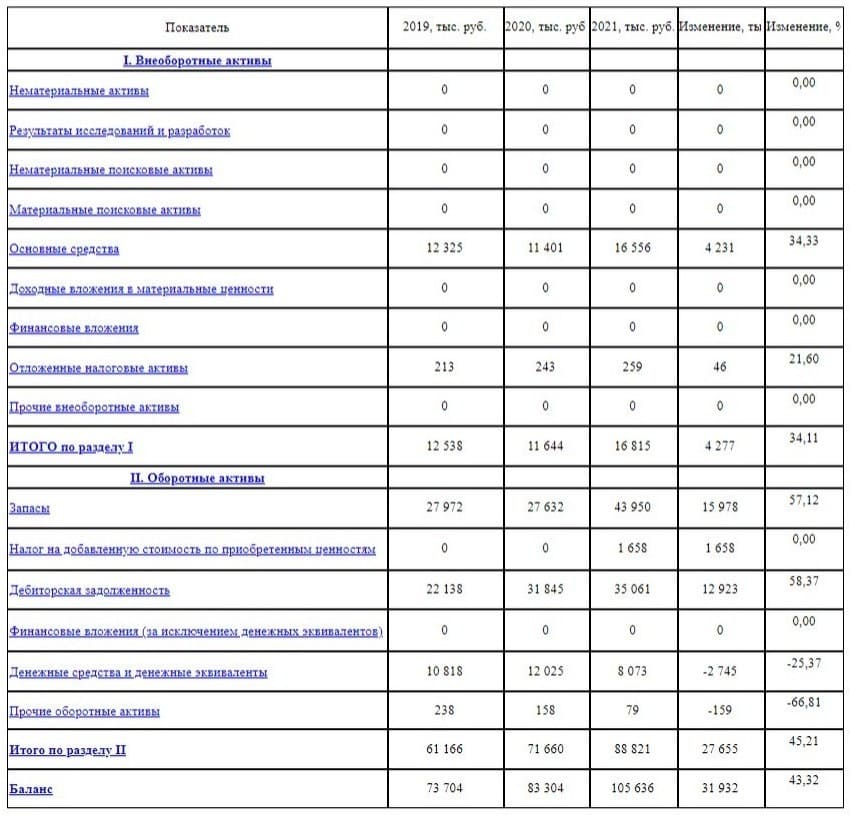

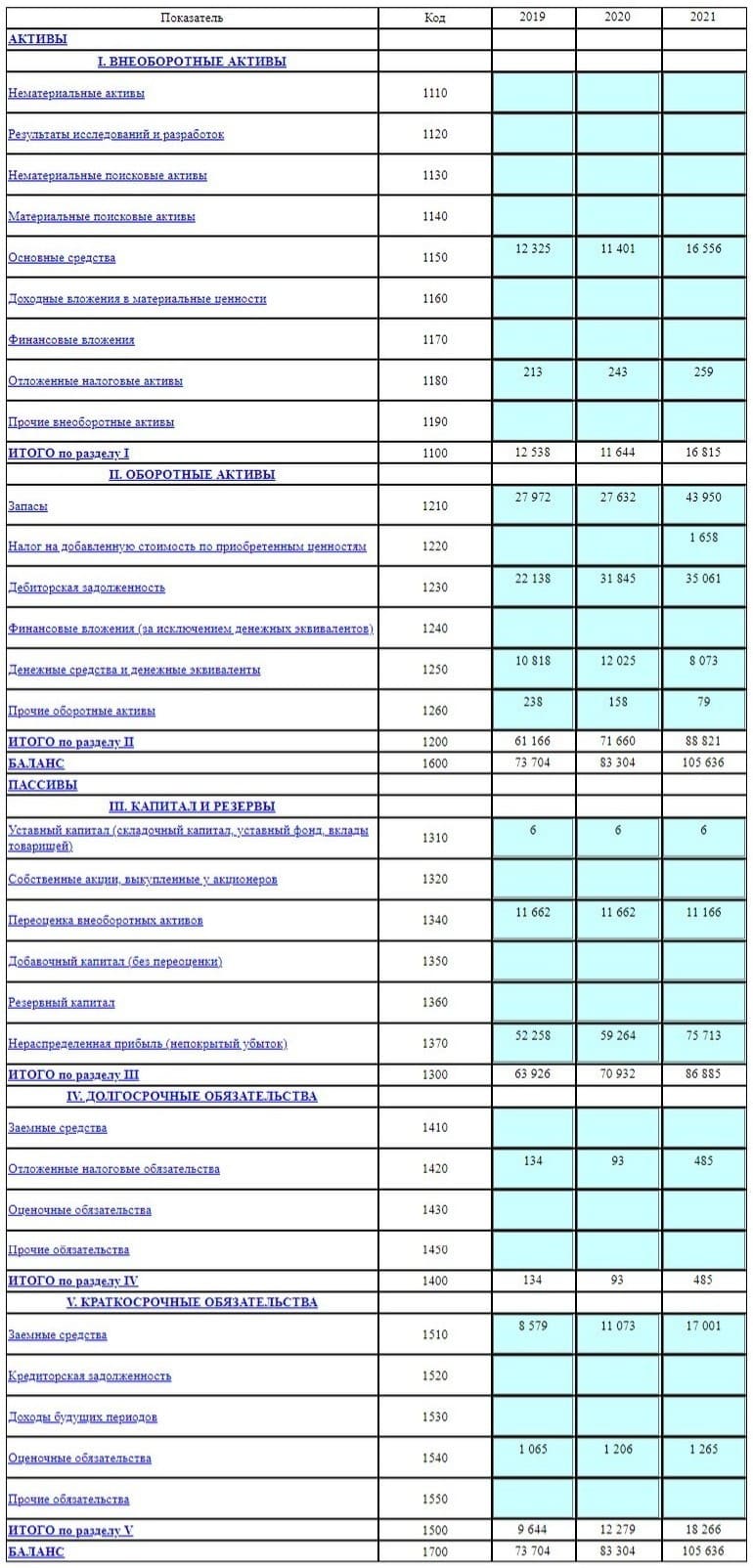

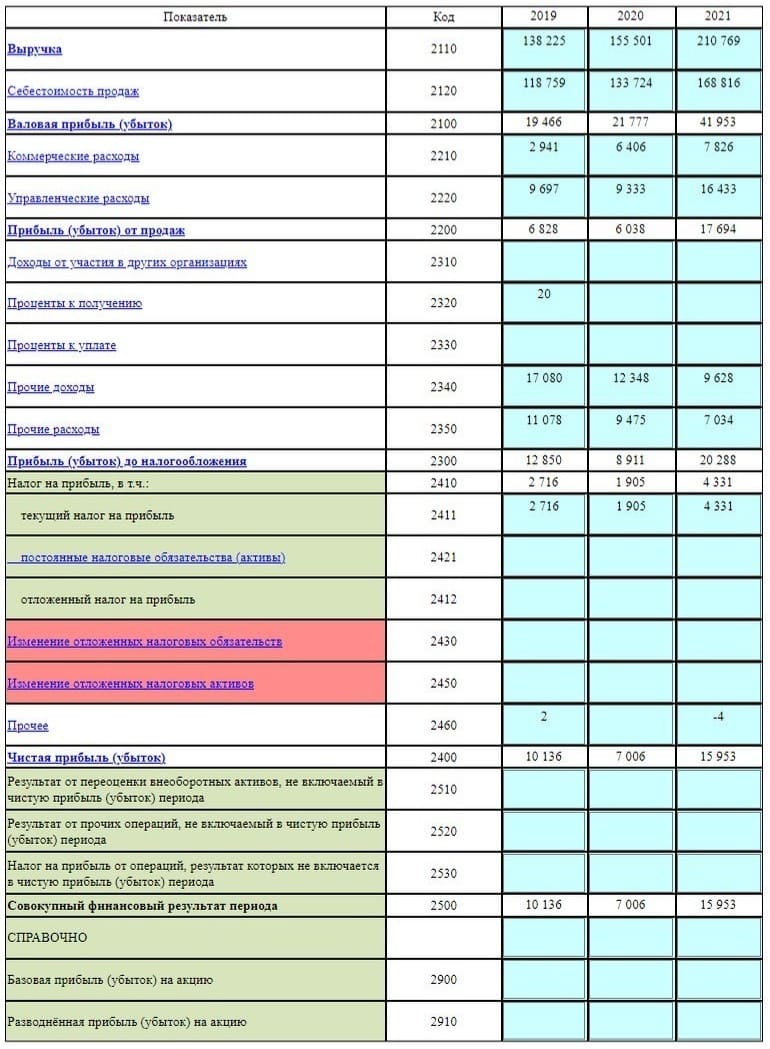

Формируем приложения (в данной теме обычно есть приложение А — бухгалтерский баланс за 3 года, приложение Б — отчёт о финансовых результатах за 3 года). Их можно отсканировать, можно скачать с сайта организации или агрегаторов в официальном виде, либо использовать укрупнённые таблицы, типа таких, которые я покажу ниже.

Приложение 1 (А) — бухгалтерский баланс предприятия за 3 года

Приложение 2 (Б) — отчёт о финансовых результатах предприятия за 3 года

Если делали плановую отчётность — она будет в приложениях В и Г.

На этом ВКР завершена, остаётся только проверить на антиплагиат и поднять оригинальность.

Проверка на оригинальность и повышение уникальности для Антиплагиат Вуз

После того, как вы закончили основное содержание работы, нужно проверить её на оригинальность.

Проверки на антиплагиат можно сделать дёшево или вообще бесплатно (но сильно дольше).

После проверки неуникальные элементы работы нужно будет переписать.

Это можно сделать самостоятельно — самый лучший способ повысить оригинальность. Для общего понимания можно посмотреть и другие способы (34 способа повышения уникальности), но в конечном итоге выигрыш небольшой.

Если нет желания заниматься этим самостоятельно — всегда можно заказать переписывание. Во-первых, это можно сделать на одном из лучших сайтов по повышению оригинальности. А во-вторых, по подобной теме можно обратиться ко мне за переписыванием вручную.

Диплом по ликвидности и платёжеспособности — 4 примера

В данном параграфе приведу 4 примера хороших дипломных работ по анализу, оценке и повышению ликвидности и платёжеспособности фирмы. Опираясь на эти образцы дипломов можно составить структуру собственной работы. Для каждой работы укажу, что в ней хорошего. Все работы — из интернета.

1. Совершенствование управления платежеспособностью и ликвидностью ООО «Агромолоко». Несмотря на то, что в заголовке есть про управление — в реальности вся работа просто про платёжеспособность и ликвидность. Из плюсов — простой и понятный текст, описаны расчёты ликвидности и платёжеспособности, оценены дефициты и излишки баланса, проведён факторный анализ показателей ликвидности, указаны разумные направления улучшения, составлен прогнозный баланс, и оценены изменения после реализации мер. Но вот сами мероприятия в рамках направлений описаны и обоснованы слабо. Лучше их отсюда не брать.

2. Анализ ликвидности и платежеспособности организации (на примере ООО «Новые технологии в строительстве»). В этой работе также простой и понятный текст, хорошо разделены показатели ликвидности и платёжеспособности. Также предложены 3 набора мероприятий, что, на мой взгляд, избыточно, но для общего понимания темы — тоже хорошо посмотреть.

3. Анализ ликвидности и платежеспособности организации (на примере АО «Тандер»). Хороший пример работы. Здесь корректно сделан анализ, определены проблемы, предложены направления решения, составлена отчётность и оценены изменения. Минусы — в обосновании мероприятий, которого фактически нет, и в том, как подготовлена прогнозная отчётность. А вот остальным — можно пользоваться.

4. Анализ ликвидности и платежеспособности предприятия (на примере ООО «Торговый дом «Новотроицкий кирпич»). Хорошая старая работа. Интерес в ней представляет таблица 3.1 с перечнем возможных мероприятий по повышению ликвидности и платёжеспособности.

Помощь с подготовкой работы

Если вам нужна помощь с подготовкой работы на данную тему, у вас есть следующие варианты:

- любые вопросы по дипломной работе вы можете написать в комментариях или по контактам сайта — мне несложно ответить просто так;

- вы можете обратиться ко мне за платными занятиями по написанию работ;

- ко мне вы можете обратиться и за написанием исследования на подобную тему — частично или целиком (цены и отзывы);

- кроме того, можно оставить заявки на лучших сайтах по написанию исследований.

Итак. На этом пока что закончу статью. Думаю, сейчас у вас должна быть довольно полная картина о том, как про анализ, оценку и улучшение ликвидности и платёжеспособности предприятия диплом писать.

Александр Крылов, diplom35.ru.