Как придумать отчёт о прибылях и убытках организации (отчёт о финансовых результатах предприятия)

Здравствуйте.

В этой статье я расскажу о том, как проектировать отчёт о прибылях и убытках. После прочтения статьи вы сможете создать отчёт о финансовых результатах, даже если у вас изначально есть только баланс предприятия.

Поскольку создание отчёта о финансовых результатах — довольно длительный процесс, то я разработал бесплатную программу, которая позволяет сделать баланс и отчёт о прибылях и убытках автоматически — здесь: подобрать баланс и отчёт о прибылях и убытках. Принципы, по которым происходит разработка отчётности изложены в этой статье.

Черновик статьи, посвящённой тому, как придумать баланс, расположен тут: как придумать бухгалтерский баланс

Требования к отчётности для курсовых и выпускных квалификационных работ — тут: требования к отчётности для учебных работ

Для финансовых и экономических дипломов и отчётов по практике, пожалуй, самые важные документы — это бухгалтерский баланс и отчёт о прибылях и убытках (отчёт о финансовых результатах).

Но на предприятиях очень часто никакие документы студенту не дают, и приходится искать подходящую для ВКР отчётность в интернете, а затем пытаться её подгонять под свою организацию.

Проектирование отчётности начинается с отчёта о финансовых результатах (отчёт о прибылях и убытках).

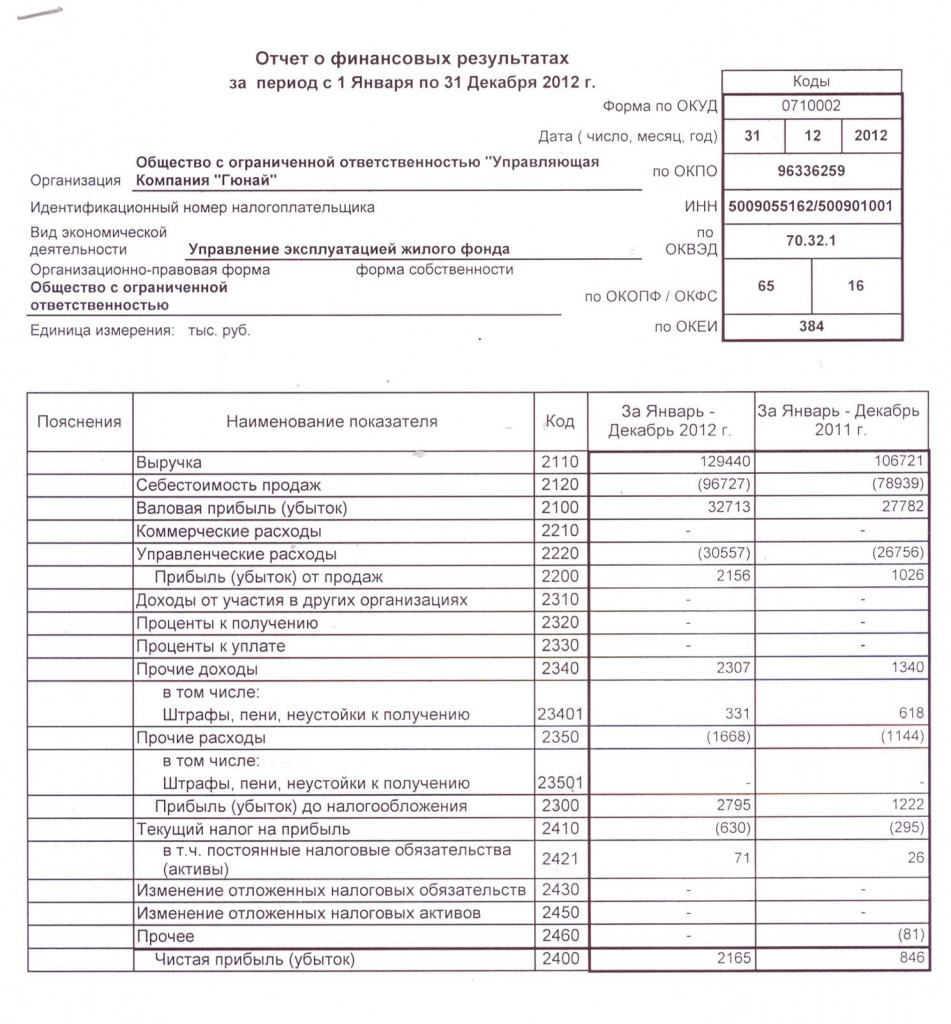

Вот так он выглядит, начиная с 2012 года.

Внешне новую форму можно сразу отличить от старой по номерам строк: в старой номера типа 210, а в новой 2110. Суть особо не поменялась. В скобках — отрицательные величины (точнее, величины, которые нужно вычитать из доходов). Рассмотрим далее на примере.

Первое, с чего необходимо начать, это определиться с тем, сколько выручки написать в этом отчёте — строка 2110.

Берём среднюю величину стоимости товара организации. Предположим, что организация продаёт щитовые дома, стоимость 700 тыс. руб. каждый.

Умножаем на количество продаж в год. Эту величину берём произвольно. Если предприятие очень маленькое, можно умножить на 12. Предположим, что таких домов продаётся 12 штук всего за год (если среднее — можно предположить, что один дом раз в две недели). Получаем 700 * 12 = 8400 тыс. руб.

Всё, выручка готова.

Теперь себестоимость продаж — строка 2120. Если вы хотите, чтобы предприятие у вас получилось успешное, берите себестоимость в размере примерно 70% от выручки. Чем выше себестоимость продаж, тем хуже получится фин. состояние организации в дальнейшем. Для примера возьму 85%. Расчёт: 8400 * 0,85 = 7140 тыс. руб.

Валовая прибыль (или убыток) (строка 2100) — это просто разница между выручкой и себестоимостью продаж

Коммерческие расходы (2210) и управленческие расходы (2220) для малых предприятий можно взять равными нулю (потому что их часто отдельно не выделяют), но если вам хочется, можно на них отвести процентов 10 от выручки. Для примера возьму по 5% от выручки на коммерческие и на управленческие расходы: 8400 *0,05 = 420 тыс. руб.

Прибыль (или убыток) от продаж (2200) — это разница между валовой прибылью и коммерческими расходами и управленческими расходами.

Доходы от участия в других организациях (2310) — для малых предприятий можно взять равными нулю. Если же хочется, чтобы тут была какая-то цифра — возьмите процентов 5-15 от выручки. В примере эта величина равна нулю. Если эта цифра будет больше нуля, тогда в балансе нужно во внеоборотных активах добавить в строку «Доходные вложения в материальные ценности» значение, которое будет в 5-10 раз больше значения строки 2310

Проценты к получению (2320) зависят от того, есть ли у вас в балансе предприятия (не в этом отчёте) какие-то вложения в долгосрочные или краткосрочные ценности (в левой части баланса). Нужно просто взять из баланса величину этих вложений и умножить на 0,15-0,2. То есть предприятие якобы дало другим организациям свои активы под 15-20% в год. Вот эти проценты в этой строке и отражаются. Здесь пока укажем 0.

Проценты к уплате (2330) зависят от наличия опять же в балансе (уже в правой части) займов, кредитов и т.п. Если займы и кредиты есть, их величину также умножаем на 0,15-0,2. Здесь тоже пока будет 0.

Прочие доходы (2340) можно взять в размере 5-10% от выручки. Прочие расходы (2350) можно взять в размере 3-7% от выручки. В примере прочие доходы будут равны 10%: 8400 * 0,1 = 840 тыс. руб., а прочие расходы 7%: 8400 * 0,07 = 588 тыс. руб.

Прибыль (или убыток) до налогообложения (2300) — нужно сделать следующие действия со строками: 2200 + 2310 + 2320 — 2330 + 2340 — 2350

Текущий налог на прибыль (2410): умножаем прибыль до налогообложения на 0,2, то есть на 20% (ставка налога на прибыль). Если же прибыли до налогообложения нет, а предприятие убыточно — тогда здесь оставляем ноль.

Постоянные налоговые обязательства (или активы) (2421) лучше всего взять равными нулю. Либо примерно 10% от суммы налога на прибыль.

Изменение отложенных налоговых обязательств (2430) и изменение отложенных налоговых активов (2450) также лучше всего взять равными нулю.

Прочее (2460) также принимаем равным нулю.

Чистая прибыль (или убыток) (2400): это разница строками 2300 и 2410. Но если вы строки 2421, 2430, 2450 и 2460 возьмёте не равными нулю, то они будут влиять на чистую прибыль и этот вопрос придётся изучать отдельно.

Собственно, что у нас получается:

| Выручка | 2110 | 8400 |

| Себестоимость продаж | 2120 | (7140) |

| Валовая прибыль (убыток) | 2100 | 1260 |

| Коммерческие расходы | 2210 | (420) |

| Управленческие расходы | 2220 | (420) |

| Прибыль (убыток) от продаж | 2200 | 420 |

| Доходы от участия в других организациях | 2310 | 0 |

| Проценты к получению | 2320 | 0 |

| Проценты к уплате | 2330 | 0 |

| Прочие доходы | 2340 | 840 |

| Прочие расходы | 2350 | (588) |

| Прибыль (убыток) до налогообложения | 2300 | 672 |

| Текущий налог на прибыль | 2410 | (134,4) |

| В том числе постоянные налоговые обязательства (активы) | 2421 | 0 |

| Изменение отложенных налоговых обязательств | 2430 | 0 |

| Изменение отложенных налоговых активов | 2450 | 0 |

| Прочее | 2460 | 0 |

| Чистая прибыль (убыток) | 2400 | 537,6 |

Для дипломных работ требуются такие данные за три года. Если вы хотите, чтобы предприятие улучшало свою деятельность, то нужно увеличивать выручку (процентов на 5-15 в каждом году), остальное пересчитывается по уже показанному алгоритму. Множители лучше всего брать не ровные (типа 5%, 10%), а приблизительные — будет более натурально (например, 7,81%).

В каждом году эти множители должны хотя бы немного отличаться! Иначе все пропорции статей будут одинаковые и это выдаст вас с головой.

Уверен, что эта статья поможет вам разобраться с тем, как самостоятельно составить отчёт о прибылях и убытках. С вопросами можно обратиться vk.com/diplom35. Постараюсь ответить по возможности. Статья о том, как составить баланс — находится тут: как придумать бухгалтерский баланс

С уважением, Александр Крылов, diplom35.ru

Здравствуйте, У меня возник вопрос по строке 2410 (Текущий налог на прибыль) при расчете, ставка налога на прибыль откуда берется? или это приблизительная?

Здравствуйте, Наталия.

В зависимости от того, какая система налогообложения на предприятии, здесь могут быть такие значения:

1) Примерно 20% (плюс / минус 0,2%) от прибыли до налогообложения (при общей системе)

2) Примерно 6% (плюс / минус 0,2%) от выручки — для УСН 6% с базы «доходы»

3) Примерно 15% (плюс / минус 0,2%) от прибыли до налогообложения для УСН 15% с базы «доходы минус расходы».

Поправка «плюс / минус 0,2%» — для того чтобы цифры не были совсем уж идеальными, ведь на реальном предприятии всегда могут быть какие-то мелочи.

Спасибо за понятное разъяснение!

Всегда пожалуйста 🙂

Здравствуйте. Нужно допридумывать немного баланс, в настоящем нет внеоборотных активов. если их добавить, на чем еще это отразится? амортизацию где -то надо указать…в пассиве какую часть лучше увеличить, чтобы сравнять баланс- долгосрочные обязательства? Баланс нужен за три года, в каждом последующем уменьшать сумму внеоб. активов на величину амортизации? Как отразится появление внеобор. активов на отчет о фин. результатах?

Здравствуйте, Елена.

Скорее всего, вам нужно будет добавить основные средства. Указывать амортизацию не надо — в балансе основные средства по остаточной стоимости.

В пассиве лучше всего при этом указать либо увеличение нераспределённой прибыли (имеет смысл, если предприятие прибыльно), либо увеличение добавочного капитала (это средства собственников). Либо и то, и другое.

Я бы не стал уменьшать сумму внеоборотных активов на величину амортизации, поскольку каждый год докупаются новые объекты ВА.

Появление ВА можно никак не отражать в отчёте о финансовых результатах. Там столько изменений произойдёт, что проще вообще ничего не менять, чем думать, какие будут изменения. Если вы увеличите ВА процентов на 30 от существующего уровня итога баланса, то принципиальных изменений в финансовых результатах и в балансе, на мой взгляд, можно не показывать вообще.

Черновик статьи, посвящённой подготовке баланса, находится вот тут: https://diplom35.ru/diplom/kak-pridumat-buhgalterskij-balans/. Возможно, к ней вам будут полезны комментарии.

Спасибо за ответ. А вот такой момент: в балансе долгосрочные заемные средства 2325, краткосрочные — 300, в форме 2- проценты к уплате всего 21. почему так мало? это реально? у Вас написано что это примерно 15 %, а тут гораздо меньше( причем баланс реальный не придуманный). и еще вот: чистая прибыль за отч.период 379, нераспределенная на конец предыдущего периода 89, соответственно на конец отчетного нераспределенка должна быть 379+89=468, а по факту в балансе стоит 451, куда делись еще 17? в фондах пусто, помимо этого в капиталах и резервах только уставной 10 тыс.

Часть процентов к уплате может учитываться в составе себестоимости. А другая часть — в составе процентов к уплате. Их общая величина — и будет примерно процентов 15 от займов и кредитов.

Ну а прибыль — просто она не вся пошла на нужды предприятия. 17 — ушли куда-то ещё )

Спасибо большое за подробное разъяснение!

Всегда пожалуйста )